شرکتهای مدیریت اموال خانوادگی با پیشنهاد راههای گوناگون و مطمئن برای سرمایهگذاری به خانوادههای ثروتمند سوددهی و افزایش سرمایه مشتریان خود را تضمین مینماید.

آنها برای رفع نیازهای مالی اشخاص و خانوادههای ثروتمند با راه حلهای به خصوص و مطمئن اقدام مینمایند، آنها در مواردی نظیر کنترل ریسک و تهیه اسناد حاکمیت خانوادگی برای حفظ ثروت خانواده و انتقال آن به نسل بعد تلاش مینمایند و آموزش ثبت دفتر اموال را نیز به افراد ارائه مینمایند.

شرکت های مدیریت اموال خانوادگی

شرکت های مدیریت اموال خانوادگی با برنامه ریزی و ارائه راهکارهایی برای خانواده های ثروتمند سعی در حفظ ثروت خود و انتقال آن به نسل بعدی دارند.

آنها با پیشنهاد راه هایی برای کسب ثروت بیشتر که سایر خانواده ها به آن دسترسی ندارند، خانواده ها را تا حد امکان پیش می برند و به آنها کمک می کنند تا برنامه ریزی مالی خوبی داشته باشند.

آنها شامل هزینه های روزانه عادی، هزینه های مالیاتی، سرمایه گذاری، هزینه های املاک و مستغلات، هزینه های قانونی، هزینه های املاک و ارث در طرح هستند.

اهمیت نیاز به شرکت های مدیریت اموال خانوادگی

خانواده های ثروتمند برای مدیریت امور مختلف به شرکت های مدیریت اموال خانوادگی مراجعه می کنند.

کاربرد و اهمیت مدیریت اموال خانوادگی

شرکت های مدیریت ثروت خانواده امنیت ثروت خانواده را طی سالیان متمادی افزایش می دهند

مزایای استفاده از شرکت های مدیریت اموال خانوادگی

البته استفاده از این شرکت ها مزایایی دارد که از جمله مزایای استفاده از آن می توان به موارد زیر اشاره کرد:

راه حل های ویژه: با توجه به تفاوت نیازها و اهداف تجاری افراد مختلف، شرکت ها با توجه به زمان، انرژی، نیروی کار ماهر، راه حل هایی برای دستیابی به بالاترین کارایی، کیفیت و رفع نیازهای مشتری ارائه می دهند.

دسترسی به فرصتهای سرمایهگذاری ممتاز: متخصصان شرکتهای مدیریتی، به لطف اعتبار و روابط ممتاز خود، فرصتهای سرمایهگذاری را به خانوادهها ارائه میدهند که عموم مردم به آنها دسترسی ندارند.

دسترسی به فرصت های سرمایه گذاری ترجیحی باعث ایجاد تنوع در پرتفوی دارایی مشتریان و کمک به بازگشت سرمایه می شود.

خدمات رسانی: شرکت های مدیریتی با شناسایی دقیق ترین نیازهای مشتریان و درک اهداف و نیازهای آنها در حوزه های مختلف مانند مدیریت دارایی، امور املاک، امور اداری قانونی، امور مالیاتی برای پرونده های برنامه ریزی مختلف که تحت رسیدگی قرار می دهند.

علاوه بر این، علاوه بر مشاوره، این شرکتها راهحلهایی ارائه میدهند و تضمین میکنند که داراییهای خانواده در طول سالیان متمادی محافظت و افزایش مییابد.

انواع شرکت های مدیریت اموال خانوادگی در ایران

مدیریت اموال خانوادگی انواع مختلفی دارد که می توانید با توجه به نیاز و خواسته خود آنها را انتخاب کنید.

شرکت مدیریت اموال چند خانواده

در سالهای بعد با افزایش تقاضای خانوادههای ثروتمند برای خدمات این شرکتها و افزایش هزینههای این خدمات، برخی از خانوادهها تصمیم به یکپارچهسازی دفاتر خود برای کاهش هزینهها و افزایش بهرهوری گرفتند، بنابراین شرکتهای مدیریتی دارایی چندین خانواده ها تشکیل شد و بخش وسیع تری از جامعه ثروتمند می توانستند از این خدمات استفاده کنند.

شرکتهای مدیریت اموال تک خانواده

در گذشته شرکت های مدیریت اموال خدمات خود را به صورت انفرادی و اختصاصی به خانواده های بسیار ثروتمند ارائه می کردند که به آنها شرکت های مدیریت اموال تک خانواده می گفتند.

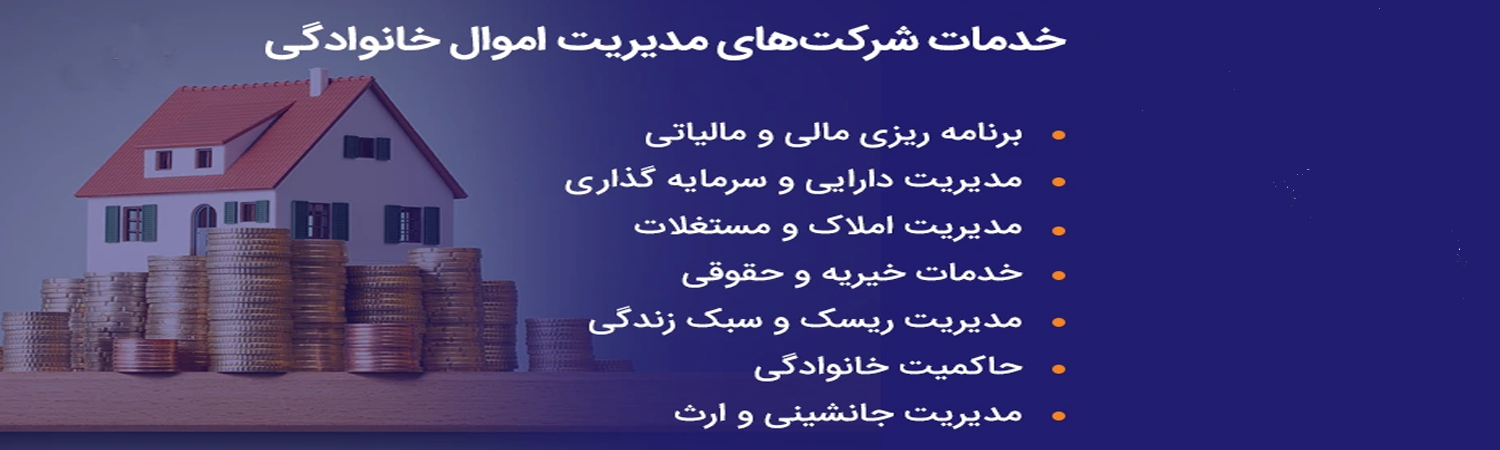

خدمات شرکت های مدیریت اموال خانوادگی

بسته به نیاز خانواده هایی که با شرکت های مدیریتی تماس می گیرند، خدمات مختلفی به آنها ارائه می شود

انواع خدماتی که شرکت های مدیریت اموال خانوادگی به مردم ارائه می دهند

با کمک یک این شرکت ها می توانید برنامه ریزی دقیقی برای ملک خود داشته باشید

برنامه ریزی مالی و مالیاتی

برنامه ریزی مالی برنامه ریزی خوبی است که به خانواده ها کمک می کند درآمد، هزینه های جاری، بدهی های خود را با کمترین ریسک مدیریت کنند و از هدر رفتن سرمایه برای دوران بازنشستگی خود جلوگیری کنند.

برنامه ریزی مالیاتی توصیه هایی را در مورد استراتژی هایی ارائه می دهد که منجر به سرمایه گذاری های هوشمند برای کاهش هر چه بیشتر بدهی های مالیاتی با کمک ممیزی مالیاتی می شود.

مدیریت دارایی و سرمایه گذاری

ما به خوبی می دانیم که سرمایه گذاری چیست، اما ایجاد سرمایه گذاری های متنوع، نظارت بر عملکرد آنها و ارائه فرصت های سرمایه گذاری ویژه ای که در دسترس عموم نیست، در حوزه مدیریت دارایی و سرمایه گذاری قرار می گیرد.

مدیریت املاک و مستغلات

املاک و مستغلات ضامن دارایی های خانواده است و باید از مدیریت اموال برای خرید، فروش، نگهداری و تولید املاک و مستغلات به گونه ای استفاده شود که بیشترین سود را در آینده ایجاد کند.

در این زمینه می توانید به صندوق سرمایه گذاری املاک یعنی مدیریت ارزش مسکن که با هدف حفظ ارزش پول با توجه به قیمت ملک و تنوع بخشیدن به سبد سرمایه گذاری ایجاد شده است، متوسل شوید.

خدمات خیریه و حقوقی

خدمات خیریه شامل انتخاب، تأسیس، ارزیابی و کنترل مؤسسات خیریه است و سرمایه تخصیص یافته باید در ارتقای جایگاه و اعتبار اجتماعی مشتریان و همچنین دستیابی به اهداف بشردوستانه و اجتماعی مؤثر باشد. خدمات حقوقی این شرکت ها شامل بررسی اسناد و مدارک و حل مسائل حقوقی با هماهنگی کارشناسان حقوقی می باشد.

مدیریت ریسک و سبک زندگی

مدیریت ریسک شامل مشاوره در مورد مسائل بیمه است تا حوادث تا حد امکان آسیب کمتری به زندگی وارد کنند. خدمات مدیریت سبک زندگی شامل رسیدگی به امور روزمره، مسافرت، مهمانی ها، نگهداری از خانه، خدمات لازم برای اعضای خانواده و حتی مسائل امنیتی شخصی است.

حاکمیت خانوادگی

با این خدمت، ثروت خانواده برای نسل آینده و با ایجاد طرح مدیریت خانواده، تعیین مسئولیت اعضای خانواده، میزان قدرت افراد در تصمیم گیری و میزان دسترسی افراد به ثروت و ثروت بین نسلی حفظ می شود. حقوق مدیریت

مدیریت املاک و ارث

خدمات مدیریت املاک و ارث یک خدمت طولانی مدت است و در این شرکت ها شامل مسائل جانشینی و تربیت رهبران خانواده، جانشینی برای نسل های آینده، پرداخت دیون و حقوق ارث می شود.

مدیریت اموال خانواده در ایران چگونه انجام می شود؟

شرکت های مدیریت اموال خانوادگی در ایران تازه تاسیس هستند و سابقه کمی دارند، ثروتمندان هنوز برای برنامه ریزی مالی با وکلا مشورت می کنند و وکلا در مورد مسائل شخصی، خانوادگی و حقوقی خانواده های ثروتمند مشاوره می دهند.

اما به نظر می رسد این شرکت ها با کسب تجربه کافی و جلب رضایت بیشتر مشتریان می توانند عملکرد بسیار بهتری نسبت به وکلا داشته باشند. چون این حوزه تخصصی کارشان است و تمام تجربیاتشان در این زمینه است.

مدیریت مالی خانواده

یکی از مهم ترین موارد در زندگی مشترک مدیریت مالی خانواده است، توافق زوجین در این زمینه موجب رضایت از زندگی مشترک می شود، پول یکی از موفق ترین عوامل تاثیرگذار در زندگی مشترک است و عدم تفاهم اهمیت آن مشکلات زیادی را به همراه خواهد داشت.

روش مدیریت مخارج خانواده

امروزه با توجه به شرایط اقتصادی جامعه، برنامه ریزی مالی از اهمیت بالایی برخوردار است، برخی افراد نمی توانند هزینه های خانواده خود را مدیریت کنند و همین موضوع باعث سردرگمی و نارضایتی اعضای خانواده می شود. در تصویر زیر چند روش مدیریت هزینه خانواده را پیشنهاد کرده ایم که می توانید به آنها توجه کنید.

روش های مدیریت دارایی های خانواده

هزینه های خانه و خانواده خود را به شیوه ای بسیار معتدل مدیریت کنید

راه های دیگر برای مدیریت هزینه های خانواده عبارتند از:

راه هایی را برای کاهش هزینه ها در نظر بگیرید. به عنوان مثال، هنگام خرید مواد غذایی، می توانید از فروشگاه های ارزان قیمت خرید کنید و هزینه خرید خود را کاهش دهید.

درآمد اضافی برای خود پیدا کنید، با مدیریت زمان ممکن است بتوانید به صورت پاره وقت کار کنید یا با اضافه کاری درآمد خود را افزایش دهید.

ظاهر خود را تغییر دهید، به دنبال برندهای خاص نباشید، محصولاتی که کیفیت مورد نیاز شما را دارند گزینه های خوبی هستند حتی اگر برندهای معروفی نباشند.

تحصیلات و دانش خود را افزایش دهید؛ این آموزش ممکن است مربوط به حوزه شغل فعلی شما و افزایش اطلاعات برای ارتقاء در شغل فعلی باشد.

یا دوست دارید آموزش و اطلاعات جدیدی در مورد مسیر شغلی جدید دریافت کنید، در کنار شغل فعلی خود در آن شرکت کنید یا حتی شغل خود را تغییر دهید.

چیزهایی بخرید که ماندگاری بیشتری دارند، به طور کلی خرید کالاهای بادوام، حتی اگر قیمت بالاتری داشته باشند، نسبت به کالاهای ارزانتر که مدت زمان استفاده کوتاهی دارند، مقرون به صرفه تر است.

اعضای خانواده خود را در جریان برنامه ریزی خود قرار دهید.

سعی کنید بدون واسطه خرید کنید.

به عنوان مثال، اگر به محصولات غذایی خاصی که در باغها و زمینهای کشاورزی اطراف رشد میکنند دسترسی دارید، به جای خرید از فروشگاهها، سعی کنید این محصولات را از کشاورز یا باغدار تهیه کنید. با این کار هزینه های خود را کاهش می دهید.

مطمئن شوید که ماهیانه مبلغی را برای پس انداز خود کنار بگذارید.

یادداشت مهم

اگر تجربه مثبتی از یک مرکز خرید دارید، می توانید آن را یادداشت کنید تا در صورت لزوم دوباره به همان مرکز خرید مراجعه کنید و در وقت و هزینه خود صرفه جویی کنید.

مدیریت پول در خانه

برای مدیریت پول در خانه باید به نیازهای اعضای خانواده توجه کنید و برای این کار باید برنامه ریزی دقیقی داشته باشید، باید دقیقا بدانید که پولتان در کجا خرج می شود و برای این کار تمام هزینه ها فقط یکبار پرداخت می شود. . ماه را یادداشت کنید، رسیدها و فاکتورهای پرداخت را نگه دارید و مبلغ پرداختی برای خریدهایی که رسید دریافت نمی کنید را یادداشت کنید.

وقتی لیست ماهیانه را به پایان رساندید، هزینه های خود را دسته بندی کنید و مثلاً هزینه بنزین، خواربار، قبوض، خرید لباس و مبلغی که از قبل خرج شده است را یادداشت کنید. این یکی از بهترین مراحل برای نوشتن برنامه خانواده است.

هر زوج باید این کار را به صورت جداگانه انجام دهند و سپس در مورد عادات خرج کردن خود صحبت کنند. این کار برای مدیریت مالی زندگی مشترک بسیار مهم است.

مدیریت مالی برای زوج های شاغل

در گذشته بیشتر مردان در بیرون از خانه کار می کردند و زنان کارهای خانه را انجام می دادند، اما امروزه هم مردان و هم زنان برای داشتن زندگی بهتر بیرون از خانه کار می کنند.

اما زنانی که بیرون از خانه کار می کنند، از شوهرانشان انتظار دارند که در کارهای داخل خانه مشارکت و همکاری کنند. عدم توجه به این نیاز باعث بروز مشکلات و درگیری هایی می شود که می تواند منجر به تعارض شود. در حوزه مالی هم این اتفاق می افتد.

دیدگاه های افراد مختلف در مورد پول متفاوت است، برخی افراد بیشتر به پس انداز اهمیت می دهند و برخی دیگر پول را وسیله ای برای لذت و سرگرمی می دانند.

این تفاوت دیدگاه بین زوجین می تواند منجر به مشکلات مدیریت مالی در زندگی مشترک شود. زوج ها باید نظرات خود را با هم در میان بگذارند و برای یک برنامه مدیریت مالی خانواده به نقاط مشترک برسند.

مدیریت اموال خانواده و هزینه های خانواده

( مدیریت اموال خانوادگی ) برای مدیریت مخارج خانواده باید اهداف و نیازهای مالی را مشخص کنید.

اکنون که راه حل های موثر در این زمینه را می دانید، بهتر است توضیحات هر کدام را بدانید:

1- اهداف مالی را مشخص کنید: مثلاً گاهی پدر از اعضا می خواهد که هزینه های خود را کاهش دهند و پس انداز بیشتری داشته باشند، اما این کار برای اعضا خسته کننده است، اما زمانی که هدف مشخص و واضح برای S’ باشد پس انداز وجود دارد (مثلاً خرید یک ماشین جدید)، همه اعضای خانواده کمک خواهند کرد.

2- اصول پس انداز را بیاموزید: بهتر است 3 تا 6 ماه از عمر خود را به پس انداز اختصاص دهید. می توانید این مبلغ را به صورت نقدی در کارت بانکی یا طلایی و هر چیزی که به راحتی قابل نقد باشد ذخیره کنید. همچنین می توانید از نکات زیر برای ذخیره استفاده کنید:

10 تا 20 درصد از درآمد ماهانه خود را به عنوان پس انداز کنار بگذارید.

قبل از هر خریدی، چند دقیقه فکر کنید و اگر موفق شدید از خرید آن جلوگیری کنید، بلافاصله قیمت آن را به پس انداز خود اضافه کنید.

روزانه مقدار کمی به پس انداز خود اضافه کنید.

به پس انداز خود پول اضافه کنید.

توصیه:

اگر پس انداز خود را روی کارت بانکی واریز کنید؛ این کارت باید کارتی متفاوت از کارت اصلی شما باشد، در غیر این صورت با مبالغ باقیمانده هزینه می شود، در واقع پول پس انداز شده نباید به راحتی قابل دسترسی باشد.

3- فهرستی از مخارج و درآمد خود تهیه کنید: درآمد عبارت است از هر پولی که وارد حساب ما می شود و به حساب ما وارد می شود و هزینه هر پولی است که از حساب ما خارج می شود. مطمئن شوید که آن را یادداشت کرده اید، تا یادداشت کردن هزینه ها و درآمد به عادت زندگی شما تبدیل شود. زیرا به شما وضوح می دهد.

4- هزینه ها را هوشمندانه کاهش دهید: به دنبال حراج و تخفیف باشید و به دنبال راه های جدیدی برای کاهش هزینه های خود باشید.

5- نیازها را از خواسته ها جدا کنید: نیازها خواسته هایی هستند که باید برآورده شوند، اما خواسته ها بر اساس احساسات است.

باید آنها را در اولویت قرار دهید و به دلیل احساسات از خریدهای اضافی اجتناب کنید. اگر می خواهید چیزی بخرید، چند دقیقه فکر کنید که آیا واقعاً به آن نیاز دارید یا خیر. در صورت امکان، زمانی که روحیه خوبی ندارید به خرید نروید، زیرا ممکن است خریدهای غیرضروری و غیرضروری انجام دهید.

6- بودجه: بودجه بندی شرایطی را به شما می دهد که از قبل بدانید می خواهید برای نیازهای مختلف خود چقدر هزینه کنید، از فشارهای مالی دوری کنید و در نهایت آزادی انتخاب داشته باشید.

بودجه بندی رسیدن به اهدافتان را آسانتر و سریعتر می کند. بودجه بندی هرگز به معنای حذف سرگرمی نیست. برعکس، با یک بودجه و اولویت بندی می توانید برنامه ای داشته باشید که در یک ماه چقدر برای تفریح خود هزینه می کنید.

مطمئن شوید که پس انداز را در بودجه بندی لحاظ کنید. ممکن است برای چند ماه اول سخت باشد، اما با گذشت زمان برای شما آسان می شود و نتایج خوب پس انداز را متوجه خواهید شد.

7- به برنامه ریزی خود متعهد بمانید: اگر برنامه ریزی مالی خوبی داشته باشیم بسیار مهم است. اما مهمترین چیز اجرای این طرح است.

البته یک برنامه خوب باید منعطف باشد و جایی برای تغییرات ایجاد کند و با این تغییرات حاصل از تجربه، بعد از چند ماه برنامه کامل تری خواهیم داشت، اما تعهد به این برنامه و اجرای آن- اینها هستند. وظیفه.

یادداشت مهم

افراد دارای درآمد متغیر باید متوسط حقوق خود را به عنوان درآمد ماهانه در نظر بگیرند. این از جمع درآمد در طول سال و تقسیم مبلغ حاصل بر 12 به دست می آید، مثلاً اگر کل درآمد سالانه 120 میلیون تومان باشد. معادل 10 میلیون تومان درآمد ماهانه است و در ماه هایی که درآمد بیش از ده میلیون تومان است باید بقیه را در حساب نگه دارید تا در ماه هایی که درآمد کمتری دارید از آن استفاده کنید.

8- هزینه های ناگهانی را مدیریت کنید: سعی کنید برای روزهای ناگهانی پس انداز داشته باشید، از انواع بیمه ها استفاده کنید تا حد امکان از آسیب جلوگیری کنید.

9- تغییرات را در نظر بگیرید: تغییر شرایط زندگی منجر به تغییر در میزان ورودی ها یا هزینه ها می شود، البته باید در برنامه ریزی مالی خود تغییراتی ایجاد کنید و آن را با ورودی ها و هزینه های جدید به روز کنید.

5 نکته مهم در مورد مدیریت اموال خانواده

تا اینجا در مقاله، می دانید که چگونه حداقل دستمزد خود را خرج کنید و پس انداز کنید.

نکات مهم مدیریت اموال خانواده

( مدیریت اموال خانوادگی ) برنامه ریزی برای حوادث پیش بینی نشده در مدیریت دارایی خانواده

1. تعیین هزینه ها و مدیریت مصرف خانواده

همانطور که قبلاً گفته شد مردم باید بدانند که پول دقیقاً کجا خرج می شود ، این بسیار مهم است ، با تعیین دقیق هزینه ها و لیست ماهانه می توانیم راه حل های صرفه جویی در هزینه را برای آنها اعمال کنیم و هزینه های شما را مدیریت کنیم.

2. اهداف مالی کوتاه مدت و بلند مدت خانواده را مدیریت کنید

یکی از مهمترین عناصر برنامه ریزی مالی خوب، تعیین اهداف مالی و تقسیم آنها به دو نوع کوتاه مدت و بلند مدت است. اهداف مالی بلند مدت ممکن است شامل پس انداز برای بازنشستگی، پس انداز برای تحصیل فرزندان و ازدواج باشد.

اهداف مالی کوتاه مدت شامل کنار گذاشتن پول برای پرداخت قبوض یا پرداخت وام و بدهی است. یکی از راه های صرفه جویی در زمان در تعیین اهداف با کیفیت بالا، استفاده از نرم افزارها و اپلیکیشن های حسابداری ابری است. برای خرید نرم افزار حسابداری می توانید مشاوره بگیرید. تولید کنندگان و ناشران نرم افزار.

3. صرفه جویی در حوادث غیرمترقبه

اتفاقات غیرمنتظره ای در زندگی هر انسانی رخ می دهد که فرد برنامه خاصی برای آن ندارد و باعث ناتوانی در مدیریت مالی می شود. هزینه های غیرمنتظره می تواند شامل خسارات ناشی از حوادث ناگهانی، بحران های مالی و بلایای طبیعی باشد. عقل حکم می کند که انسان باید از قبل برای حوادث ناگهانی آماده باشد.

اولین راه حل این است که یک حساب پس انداز بانکی ایجاد کنید و ماهیانه اندکی حقوق به آن اضافه کنید، نباید از مانده حساب برای هزینه های روزانه استفاده کنید.

راه حل دوم گرفتن بیمه است و در مواقع لزوم بیمه آتش سوزی، حوادث طبیعی یا حتی بیمه خودرو می تواند به شما کمک کند.

4. تغییرات فصلی را در نظر بگیرید

در هر فصلی از سال هزینه های خاصی مربوط به آن فصل است، مثلاً در زمستان باید پول زیادی را برای شب عید کنار می گذاشتید تا بتوانید هزینه ها را بپردازید یا در تابستان. ، باید هزینه نگهداری را پرداخت کنید. به تجهیزات خنک کننده نیاز دارید. هزینه ها و خریدهای ویژه برای هر فصل از نکات مهم در طرح مدیریت مالی خانواده است.

5. صرفه جویی در هزینه ها و تعیین نوع آنها

برای بهبود برنامه ریزی مالی خانواده، هزینه ها را می توان به دو نوع ثابت و متغیر تقسیم کرد. هزینه های ثابت هزینه هایی هستند که هر ماه باید بپردازید و ربطی به سبک زندگی یا پس انداز شما ندارند. به عنوان مثال، هزینه های اجاره خانه یا مراقبت از کودک در مدرسه هزینه های ثابت هستند.

هزینه های متغیر هزینه های مربوط به سبک زندگی و پس انداز ما هستند و می توانیم با انتخاب و برنامه ریزی صحیح آنها را مدیریت کنیم. خرید پوشاک و غذا هزینه های متغیر است.

نتیجه

شرکت های مدیریت اموال خانوادگی با برنامه ریزی و ارائه راهکارهایی برای خانواده های ثروتمند سعی در حفظ ثروت خود و انتقال آن به نسل بعدی دارند. آنها شامل هزینه های روزانه عادی، هزینه های مالیاتی، سرمایه گذاری، هزینه های املاک و مستغلات، هزینه های قانونی، هزینه های املاک و ارث در طرح هستند.

در مقاله ای که خواندید سعی شد درباره شرکتهای اموال خانوادگی و مشاوره مالی آنها برای اشخاص ثروتمند توضیح داده شود،، همچنین در مورد راه های زیادی برای مدیریت امور مالی خانواده به بهترین نحو صحبت کردیم، امیدواریم استفاده لازم را برده باشید. هر سوالی دارید، برای ما کامنت بگذارید و پاسخ دریافت خواهید کرد.

برای مطالعه بیشتر : کاربرگ حسابداری