تفاوت مالیات عملکرد و ارزش افزوده

تفاوت مالیات عملکرد و ارزش افزوده

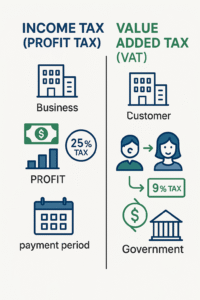

مالیاتها ابزارهای مهمی برای تنظیم اقتصاد و تأمین منابع مالی دولتها هستند. در ایران، دو نوع مالیات مهم و شناختهشده عبارتند از مالیات بر عملکرد و مالیات بر ارزش افزوده. این دو نوع مالیات از نظر سازوکار دریافت، زمان پرداخت، نحوه محاسبه و تأثیرگذاری بر کسبوکارها متفاوت هستند. در این مقاله، ابتدا توضیح مختصری در مورد هرکدام ارائه میشود و سپس به تفاوتها و جزئیات پرداخت و محاسبه آنها پرداخته خواهد شد.

مالیات عملکرد چیست؟ |تفاوت مالیات عملکرد و ارزش افزوده

مالیات عملکرد، مالیاتی است که بر اساس سود خالص شرکتها و مؤسسات محاسبه میشود. این مالیات در پایان هر سال مالی بر اساس صورت سود و زیان شرکت محاسبه میشود و باید در اظهارنامه مالیاتی مربوط درج گردد. شرکتها موظف هستند این اظهارنامه را به سازمان امور مالیاتی کشور ارسال کنند و بر اساس محاسبات انجامشده، مبلغ مالیات عملکرد را پرداخت نمایند.

این مالیات به شکل مستقیم از صاحبان کسبوکار و شرکتها دریافت میشود و نرخ آن در ایران 25 درصد سود خالص شرکتها است. بنابراین، هر بنگاهی که فعالیت اقتصادی انجام میدهد و سود کسب میکند، مشمول پرداخت مالیات عملکرد خواهد بود. اگر شرکت در پایان سال مالیاتی زیانده باشد، مالیات عملکرد برای آن لحاظ نمیشود.

چگونگی محاسبه:

محاسبه مالیات بر عملکرد بر اساس صورت سود و زیان انجام میشود. ابتدا کلیه درآمدها و هزینههای شرکت بررسی شده و سود خالص محاسبه میشود. سپس 25 درصد از سود خالص به عنوان مالیات شناسایی شده در اظهارنامه مالیاتی ثبت میشود.

در صورتی که شرکت مبلغ مالیات مربوطه را در تاریخ مقرر پرداخت نکند، مشمول جریمههای دیرکرد و سایر جرایم مالیاتی خواهد شد.

مالیات بر ارزش افزوده چیست؟ |تفاوت مالیات عملکرد و ارزش افزوده

مالیات بر ارزش افزوده، یک نوع مالیات غیرمستقیم است که در تمام مراحل تولید، توزیع و مصرف کالاها و خدمات دریافت میشود. این مالیات توسط مصرفکننده یا خریدار پرداخت میشود؛ با این حال، فروشنده موظف است مقدار دریافتشده را به خزانه عمومی دولت واریز کند.

مالیات بر ارزش افزوده در ایران از سال 1387 اجرایی شده است و به سه بخش اصلی تقسیم میشود:

- مصرف: توسط مصرفکننده پرداخت میشود.

- درآمد: از درآمد حاصل از فروش کالا و خدمات محاسبه میشود.

- تولید: توسط تولیدکننده و سایر عاملان بخش تولید پرداخت میشود.

این مالیات برای همه محصولات و خدمات (به استثنای موارد خاص مانند برخی کالاهای اساسی و داروها) اعمال شده و نرخ آن در ایران 9 درصد است که شامل 6 درصد مالیات بر ارزش افزوده و 3 درصد عوارض ارزش افزوده میشود.

زمان پرداخت مالیات بر ارزش افزوده:

پرداخت این نوع مالیات در دورههای سهماهه انجام میشود. فعالان اقتصادی موظف هستند ظرف 15 روز پس از پایان هر دوره سهماهه، اظهارنامه مربوط به مالیات ارزش افزوده را تنظیم و پرداخت کنند.

تفاوتهای اصلی مالیات عملکرد و مالیات بر ارزش افزوده

1. مستقیم یا غیرمستقیم بودن

- مالیات عملکرد یک مالیات مستقیم است، زیرا از سود مستقیم مؤدی دریافت میشود.

- مالیات بر ارزش افزوده یک مالیات غیرمستقیم است که مصرفکننده نهایی آن را پرداخت میکند.

2. زمانبندی پرداخت

- مالیات عملکرد در پایان سال مالی محاسبه و پرداخت میشود و مشمول قوانین مربوط به تسلیم اظهارنامه مالیاتی است.

- مالیات بر ارزش افزوده هر سه ماه یک بار محاسبه و پرداخت میشود.

3. نحوه محاسبه

- مالیات عملکرد بر مبنای سود خالص شرکتها (25 درصد از سود) محاسبه میشود.

- مالیات بر ارزش افزوده بر اساس 9 درصد خرید یا فروش محصولات و خدمات محاسبه و پرداخت میشود.

4. مسئولیت پرداخت

- مالیات عملکرد مستقیماً توسط شرکت و کسبوکار پرداخت میشود.

- مالیات بر ارزش افزوده توسط مصرفکننده نهایی پرداخت میشود، اما فروشنده یا تولیدکننده موظف است آن را به دولت انتقال دهد.

5. مدت نگهداری اسناد

- در قانون مالیات عملکرد، ممیز مالیاتی تا 5 سال بعد از تسلیم اظهارنامه حق بررسی دفاتر و اسناد مالی را دارد.

- در قانون مالیات بر ارزش افزوده، مدت نگهداری مدارک 10 سال تعیین شده است، زیرا اظهارنامههای مربوط به ارزش افزوده هر سه ماه یکبار بررسی میشوند.

6. جرایم مالیاتی

- تأخیر در تسلیم اظهارنامه مالیات عملکرد موجب جریمههای مالی و قانونی برای شرکت خواهد شد.

- در مالیات بر ارزش افزوده نیز اگر فروشنده مالیات دریافتی از خریداران را به دولت منتقل نکند، مشمول جریمههای سنگین خواهد شد.

مثال نحوه محاسبه مالیات بر ارزش افزوده |تفاوت مالیات عملکرد و ارزش افزوده :

فرض کنید یک شرکت در سه ماهه ابتدایی سال، 100 میلیون تومان خرید انجام داده است. در این خرید، 9% مالیات ارزش افزوده معادل 9 میلیون تومان به فروشنده پرداخت شده است. همچنین شرکت در همین دوره 120 میلیون تومان فروش داشته که از خریداران 10.8 میلیون تومان مالیات ارزش افزوده دریافت کرده است.

در پایان دوره سهماهه، مالیات وصولشده با مالیات پرداختشده مقایسه میشود:

- مالیات دریافتشده از خریداران: 10.8 میلیون تومان

- مالیات پرداختشده به فروشندگان: 9 میلیون تومان

مازاد مالیات (10.8 – 9 = 1.8 میلیون تومان) باید به سازمان امور مالیاتی پرداخت شود.

اگر مقدار مالیات پرداختی بیشتر باشد، شرکت میتواند مبلغ مازاد را از دولت درخواست کرده یا آن را به دوره بعدی منتقل کند.

مالیات بر ارزش افزوده در جهان |تفاوت مالیات عملکرد و ارزش افزوده

مالیات بر ارزش افزوده در حال حاضر در بیش از 160 کشور جهان اجرا میشود و نرخ آن بسته به قوانین هر کشور بین 3 تا 25 درصد متغیر است. کشورهای اروپایی با داشتن نرخهای بالا، به دلیل نیاز به هماهنگی سیستم مالیاتی و تأمین بودجههای عمومی، پیشرو در اجرای این مالیات هستند.

در برخی کشورها، کالاهای اساسی و خدمات ضروری شامل تخفیفهای ویژه یا معافیت مالیاتی از ارزش افزوده هستند.

سخن پایانی

مالیاتها ابزار مهمی برای تأمین منابع مالی دولتها، ایجاد عدالت اقتصادی و تنظیم رفتار مصرفکنندگان هستند. آشنایی با مالیات عملکرد و مالیات بر ارزش افزوده برای صاحبان کسبوکارها از اهمیت بالایی برخوردار است، زیرا عدم آگاهی از قوانین مرتبط باعث بروز مشکلات حقوقی و جریمههای مالیاتی میشود.

برای کسب اطلاعات بیشتر و استفاده از خدمات مشاوره مالیاتی، میتوان با کارشناسان حرفهای در مؤسسات حسابداری و مالیاتی معتبر تماس گرفت و از تجربیات آنها بهرهمند شد.

تفاوت اظهارنامه مالیات بر عملکرد با اظهارنامه مالیات بر درآمد