تحلیل تکنیکال چیست؟

تحلیل تکنیکال چیست؟

تحلیل تکنیکال یکی از ابزارهای اولیه سرمایه گذاران برای پیش بینی رفتار آینده بازارهای مالی است. این روش تحلیلی، مبتنی بر بررسی داده های تاریخی قیمت و حجم معاملات، به سرمایه گذاران اجازه می دهد تا با شناسایی الگوها و روندهای موجود، نقاط ورود و خروج بهینه بازار را تعیین کنند.

تحلیل تکنیکال بر 3 اصل کلیدی استوار است: | تحلیل تکنیکال چیست؟

بازار همه چیز را در نظر می گیرد

قیمت ها با توجه به روند تغییر می کند

تاریخ تمایل به تکرار دارد

با استفاده از این اصول، تحلیلگران فنی روندهای بازار را شناسایی کرده و پیش بینی های مبتنی بر داده را ارائه می کنند. بنابراین بهترین کار این است که به سه اصل اصلی توجه کنید:

در اصل اول آمده است که «همه در قیمت است»، به این معنی که قیمت یک دارایی منعکس کننده تمام اطلاعات مربوط به آن، از جمله عوامل اساسی، ذاتی و روانی بازار است.

اصل دوم ما را به این نظریه می رساند که قیمت ها به طور کلی در روندهای صعودی، نزولی یا افقی حرکت می کنند. شناسایی این روندها به سرمایه گذاران کمک می کند تا تصمیمات آگاهانه تری در مورد معاملات خود بگیرند.

در نهایت، به اصل سوم یعنی تکرار تاریخ می رسیم، جایی که تحلیلگران فنی از این اصل برای شناسایی الگوهای قیمت و حجم معاملاتی که در گذشته رخ داده است استفاده می کنند، به این امید که این الگوها احتمالاً تکرار شوند.

تاریخچه تحلیل تکنیکال چیست؟

تاریخچه تحلیل تکنیکال به دوران باستان برمی گردد، اما شکل مدرن آن در قرن 17 و 18 در ژاپن با استفاده از نمودارهای شمعی برای تجارت برنج توسعه یافت. با این حال، توسعه و پیشرفت عمده تحلیل تکنیکال در غرب را می توان به قرن نوزدهم و اوایل قرن بیستم ردیابی کرد، زمانی که تجار و دلالان شروع به بررسی الگوهای قیمت و حجم معاملات کردند، اما ریشه های اولیه آن به چندین قرن باز می گردد.

یکی از اولین کاربردهای ثبت شده تحلیل تکنیکال به معامله گران ژاپنی قرن هفدهم مربوط می شود که از نمودارهای شمعی برای پیش بینی حرکت قیمت برنج استفاده می کردند.

حدود دو قرن بین ژاپنی ها و چارلز داو گذشت، اما این امر مانع از ارائه نظریه خود با نام تئوری داو نشد.

شاید مهمترین نقطه عطف در تاریخ تحلیل تکنیکال، توسعه نظریه داو توسط چارلز داو، بنیانگذار وال استریت ژورنال، در اواخر قرن نوزدهم بود. داو یکی از اولین کسانی بود که اصول تحلیل بازار سهام را توسعه داد که امروزه به عنوان نظریه داو شناخته می شود.

او معتقد بود که قیمتهای بازار تمایل به حرکت در روندهای قابل شناسایی دارند و این روندها را میتوان با تحلیل قیمتهای گذشته و حال پیشبینی کرد.

این نظریه اساس تحلیل تکنیکال را تشکیل داد و به توسعه روش های بعدی در این زمینه کمک کرد.

در طول قرن بیستم، به لطف پیشرفتهای تکنولوژیکی و دسترسی بیشتر به دادههای بازار، تحلیل تکنیکال شاهد پیشرفتهای چشمگیری بود. ابزارهای جدیدی پدید آمده اند و این ابزارها به معامله گران این امکان را می دهد تا بازارها را با دقت و سرعت بیشتری تجزیه و تحلیل کنند و فرصت های معاملاتی را شناسایی کنند.

در نهایت، با ظهور قرن جدید و ظهور اینترنت، دسترسی به داده های بازار و ابزارهای تحلیلی به میزان قابل توجهی افزایش یافته است. این امر منجر به گسترش بیشتر تحلیل تکنیکال و استفاده از آن توسط خرده فروشان و معامله گران حرفه ای شده است. امروزه تحلیل تکنیکال به عنوان یکی از مهمترین ابزارها در تصمیم گیری های معاملاتی شناخته شده است که امکان تحلیل دقیق و به موقع بازارها را فراهم می کند و به معامله گران کمک می کند تا اعتماد بیشتری به بازارهای مالی داشته باشند.

رکن اصلی تحلیل تکنیکال چیست؟

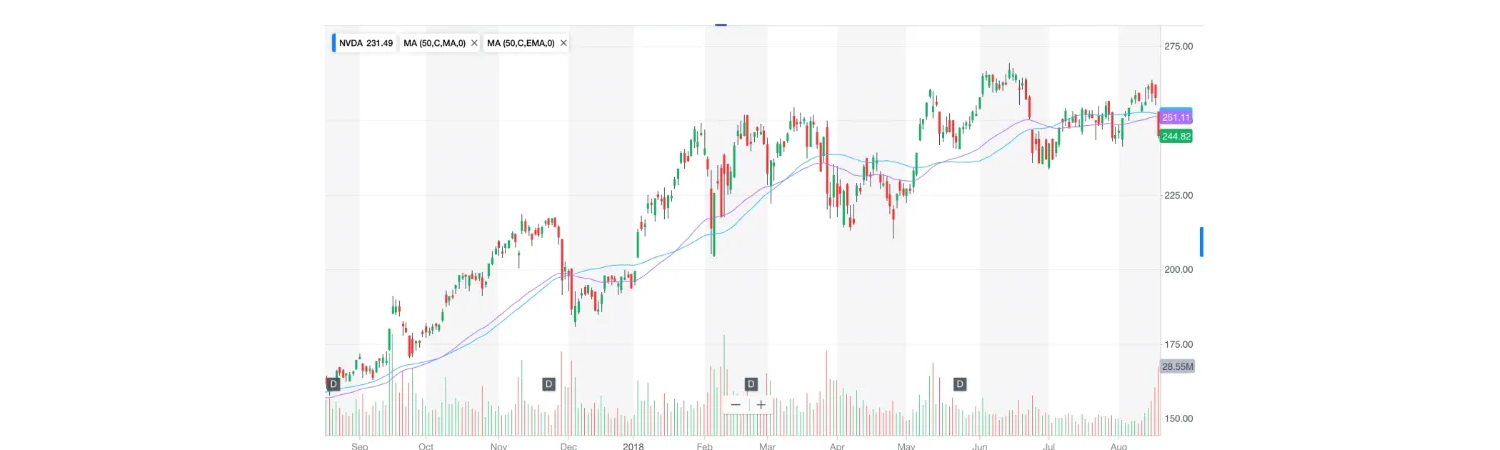

نمودارها یکی از اساسی ترین و مهم ترین اجزای تحلیل تکنیکال یا تحلیل تکنیکال هستند و به معامله گران اجازه می دهند تاریخچه قیمت یک دارایی را به صورت بصری مشاهده و تحلیل کنند.

نمودارها اطلاعات قیمت و حجم را در بازه های زمانی مختلف نمایش می دهند و به معامله گران کمک می کنند تا الگوها، روندها و سطوح حمایت و مقاومت را شناسایی کنند. در این مقاله به محبوب ترین نمودارها می پردازیم:

نمودار خطی در تحلیل تکنیکال چیست؟

نمودار خطی ساده ترین نوع نمودار است و فقط قیمت های بسته شدن دارایی را در طول زمان نمایش می دهد. این نمودار با کشیدن خطی بین قیمت های بسته در بازه های زمانی مختلف، تغییرات قیمت را نشان می دهد. به دلیل سادگی، نمودارهای خطی برای شناسایی روندهای عمومی قیمت و مقایسه عملکرد دارایی های مختلف در دوره های زمانی طولانی مناسب هستند.

نمودار کندل استیک در تحلیل تکنیکال چیست؟

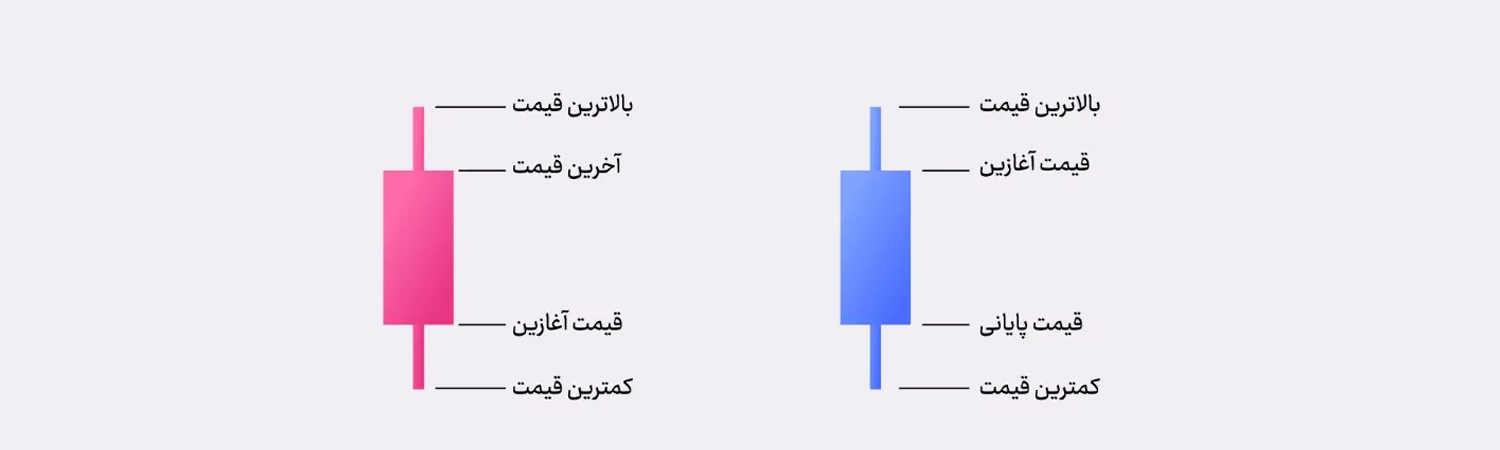

نمودار کندل استیک که از ژاپن منشاء می گیرد، همان اطلاعات نمودار میله ای را ارائه می دهد، اما تجزیه و تحلیل قیمت را با استفاده از رنگ آسان می کند.

“بدنه” شمع نشان دهنده شکاف بین باز و بسته است، در حالی که “سایه ها” که در واقع “فتیله” شمع هستند، نشان دهنده قیمت های بالا و پایین هستند. نمودارهای کندل استیک در شناسایی روند قیمت بسیار مفید هستند زیرا تصویر واضحی از روانشناسی بازار و نوسانات قیمت ارائه می دهند. این نمودار نیز نسبت به نمودارهای دیگر محبوبیت بیشتری دارد.

نمودار هایکین اشی در تحلیل تکنیکال چیست؟

این نمودار که در زبان ژاپنی به معنای میانگین متحرک است، یک ابزار تحلیل تکنیکال است که برای نمایش روند قیمت بازار به شیوه ای روان تر و قابل درک تر از نمودارهای کندل استیک سنتی طراحی شده است.

این نمودارها از فرمول خاصی برای محاسبه قیمت ها استفاده می کنند که تاکید بیشتری بر قیمت های متوسط دارد تا نوسانات جزئی بازار را کاهش دهد و تصویر واضح تری از جهت حرکت بازار ارائه دهد. نمودار Hicken-Ashi به ویژه برای معامله گرانی که به دنبال شناسایی و تجارت روند هستند مفید است.

انواع سبک ها در تحلیل تکنیکال چیست؟

به دلیل طیف گسترده بازارها، دارایی ها و رویکردهای معاملاتی، سبک های مختلفی در تحلیل تکنیکال وجود دارد. دلیل وجود سبک های مختلف تحلیل تکنیکال به دلیل تنوع اهداف، ترجیحات و رویکردهای معامله گران و تحلیل گران است.

بازارهای مالی پیچیده هستند و جنبه های زیادی دارند که هر یک می توانند اثرات متفاوتی بر قیمت دارایی ها داشته باشند. به همین دلیل، تحلیلگران برای تحلیل و پیشبینی بازارها به روشها و ابزارهای مختلفی نیاز دارند.

سبک های مختلف تحلیل تکنیکال به معامله گران این امکان را می دهد تا رویکردی را انتخاب کنند که به بهترین وجه با استراتژی معاملاتی، سطح ریسک پذیرفته شده و اهداف سرمایه گذاری مطابقت دارد.

علاوه بر این، بازارها در طول زمان تکامل مییابند و با ظهور فناوریهای جدید، دادهها و اطلاعات بیشتری در دسترس قرار میگیرد که میتواند منجر به توسعه سبکهای جدید تحلیل تکنیکال شود. در اینجا به برخی از سبک های محبوب نگاهی می اندازیم:

تحلیل تکنیکال کلاسیک: این سبک بر تجزیه و تحلیل نمودارهای قیمت، شناسایی الگوهای نمودار مانند سر و شانه، پرچم ها و تعیین سطوح حمایت و مقاومت تمرکز دارد. این سبک به دنبال شناسایی نقاط عطف احتمالی در حرکت قیمت است.

تحلیل تکنیکال مبتنی بر اندیکاتور: این سبک شامل استفاده از شاخص های فنی مختلف مانند میانگین متحرک، شاخص قدرت نسبی (RSI) و غیره است.

استفاده از روش های آماری و ریاضی برای تحلیل دقیق تر بازار، امکان بررسی و تحلیل خودکار حجم زیادی از داده ها از ویژگی های این سبک است. هدف بهینه سازی نقاط ورود و خروج با استفاده از این شاخص ها است.

تحلیل تکنیکال سبک الیوت: این سبک بر شناسایی الگوهای موجی در حرکت قیمت تمرکز دارد. تحلیلگران تلاش می کنند تا الگوهای تکرار شونده را در قالب شمارش موج شناسایی کرده و حرکت قیمت را بر اساس این الگوها پیش بینی کنند.

تحلیل تکنیکال با پرایس اکشن: پرایس اکشن یکی دیگر از سبک های تحلیل در دنیای تکنیکال است که تمرکز اصلی بر روی اکشن قیمت بدون اتکا به ابزارهایی مانند اندیکاتورها است. معامله گران قیمت اقدام به شناسایی الگوهای قیمت و تعیین روند بازار با بررسی نمودار قیمت خام می کنند. این رویکرد به معاملهگران اجازه میدهد تا بر اساس دادههای قیمت واقعی، بدون درگیر شدن احساسات یا عوارض اضافی، تصمیمگیری کنند.

نحوه انتخاب سبک مناسب: انتخاب سبک مناسب تحلیل تکنیکال به عوامل مختلفی از جمله اهداف سرمایه گذاری، سطح تجربه و دانش شخصی و احساسات شخصی بستگی دارد.

سرمایه گذاران تازه کار ممکن است بخواهند با سبک های ساده تری مانند تحلیل تکنیکال کلاسیک با اندیکاتورها شروع کنند، در حالی که سرمایه گذاران با تجربه تر ممکن است به دنبال سبک های پیچیده تری مانند قیمت عمل باشند.

این مهم است که سرمایه گذاران برای آشنایی با اصول و رویکردهای مختلف وقت بگذارند، آزمایش کنند و بر اساس نتایج به دست آمده، سبکی را انتخاب کنند که بیشترین موفقیت را برای آنها به ارمغان می آورد.

تحلیل تکنیکال و تحلیل بنیادی

شاید انتظار داشتید جنبه های فنی و اساسی را با هم مقایسه کنید، اما واقعیت این است که مقایسه این دو مورد اشتباه است. مناظره بین تحلیلگران بنیادی و تحلیلگران تکنیکال را بارها و بارها دیده ایم، اما باید گفت که نکته اصلی ماجرا این است که در کل تحلیل، مسیر این دو سبک تحلیلی اغلب یکسان است، مگر در مواقع هیجان. در بازارها افزایش می یابد.

در حوزه سرمایهگذاری و معامله در بازارهای مالی، هر یک از این دو استراتژی با استفاده از دیدگاهها و ابزارهای منحصربهفرد خود، راهنمایی برای ارزیابی داراییها و پیشبینی روند قیمتها در آینده ارائه میکنند.

با این حال، ترکیب این دو می تواند تصویر کامل و دقیق تری از فرصت های بازار به سرمایه گذاران بدهد. همانطور که در اصل اول تحلیل تکنیکال بیان شد، همه چیز در قیمت نهفته است، یعنی با تمرکز بر نمودارهای قیمت و حجم معاملات، فرض بر این است که تمام اطلاعات مربوط به یک دارایی، از جمله عوامل بنیادی و رویدادهای جهانی، در قیمت ها یافت می شود. در حال حاضر منعکس شده اند.

از سوی دیگر، تحلیل بنیادی عوامل اقتصادی، مالی و سایر عوامل اساسی را که بر ارزش ذاتی یک دارایی تأثیر میگذارند، ارزیابی میکند.

ترکیب تحلیل تکنیکال و بنیادی می تواند به سرمایه گذاران کمک کند تا انتخاب های آگاهانه تری داشته باشند و ریسک های مرتبط با سرمایه گذاری خود را به حداقل برسانند.

استفاده همزمان از نکات فنی و اصولی، استراتژی سرمایه گذاری را متعادل می کند و به سرمایه گذاران اجازه می دهد تا اعتماد بیشتری به بازارهای مالی داشته باشند.

حرف آخر درباره تحلیل تکنیکال چیست؟

تحلیل تکنیکال ابزاری قدرتمند برای درک و پیش بینی رفتار بازارهای مالی است. سرمایه گذاران و معامله گران با انتخاب سبک مناسب تحلیل تکنیکال و توسعه استراتژی های معاملاتی فنی می توانند به بهبود عملکرد سرمایه گذاری خود کمک کنند.

با این حال، مهم است که در نظر داشته باشید که تجزیه و تحلیل تکنیکال، مانند هر ابزار سرمایه گذاری دیگر، بدون ریسک نیست و باید همراه با مدیریت ریسک محتاطانه و استراتژی های حفاظت از سرمایه استفاده شود.

برای مطالعه بیشتر : حسابداری سنتی و حسابداری مدرن در نرم افزار مالی و اداری